Количество выдаваемых кредитных карт сокращается второй месяц подряд. На фоне общей неопределенности, сокращения горизонта планирования и падения зарплат россияне не торопятся наращивать свои обязательства. В декабре ситуация может измениться, ведь на любимом новогоднем празднике наши граждане обычно не экономят.

Похоже, большинство российских семей взяли уверенный курс на экономию. По данным ЦБ, в третьем квартале этого года долговая нагрузка населения снизилась до 11,2% по состоянию на 1 октября — с 12,1% на 1 апреля текущего года. Причем россияне сокращают задолженность второй квартал подряд. Всему виной растущая общая неопределенность и падающие реальные доходы. Многие граждане стараются «жить на свои» и отказались от дорогих развлечений.

Банкиры уловили эту тенденцию и стараются сделать карточные продукты более привлекательными. Руководитель бизнеса кредитных карт банка «Санкт-Петербург» Павел Смолянинов отметил несколько набирающих силу трендов. Во-первых, увеличился «грейс-период»: банки увеличивают льготный период, и у клиентов появляется возможность лучше планировать свой бюджет на несколько месяцев вперед. Во-вторых, большей популярностью пользуется бесплатное обслуживание на весь срок действия кредитной карты. Также востребованы все категории привилегий для клиентов — кешбэк, бонусы от партнеров и т.д.

Как сообщили «МК» в пресс-службе банка «Русский Стандарт», россияне активно переходят на карты платежной системы «Мир», для заграничных поездок все чаще используются карты Union Pay. Кроме этого в условиях смартфонизации вырос интерес к онлайн-картам. Их легко оформить дистанционно, а использовать — в Интернете, а также в офлайне (через платежные сервисы Mir Pay для держателей Android). Минувшей осенью также были востребованы кредитки с удобной функцией рассрочки, особенно в части возможности оформить рассрочку в момент покупки. Услуга позволяет экономить на процентах: сумма покупки просто делится на равные платежи, которые необходимо вносить ежемесячно, при этом у клиента сохраняется льготный период по карте.

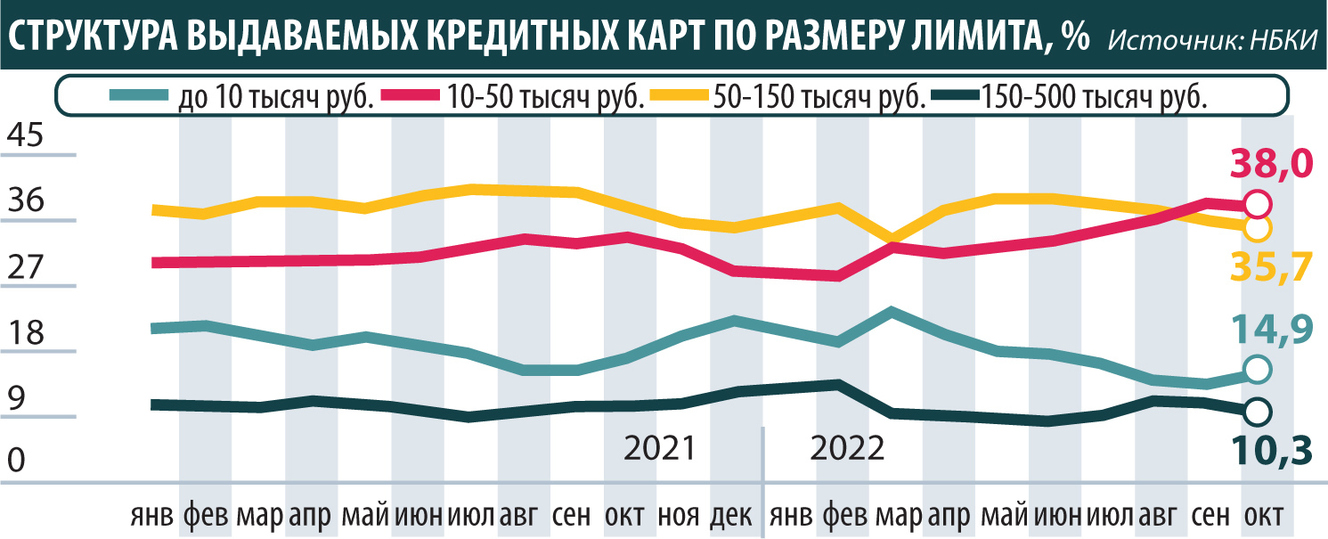

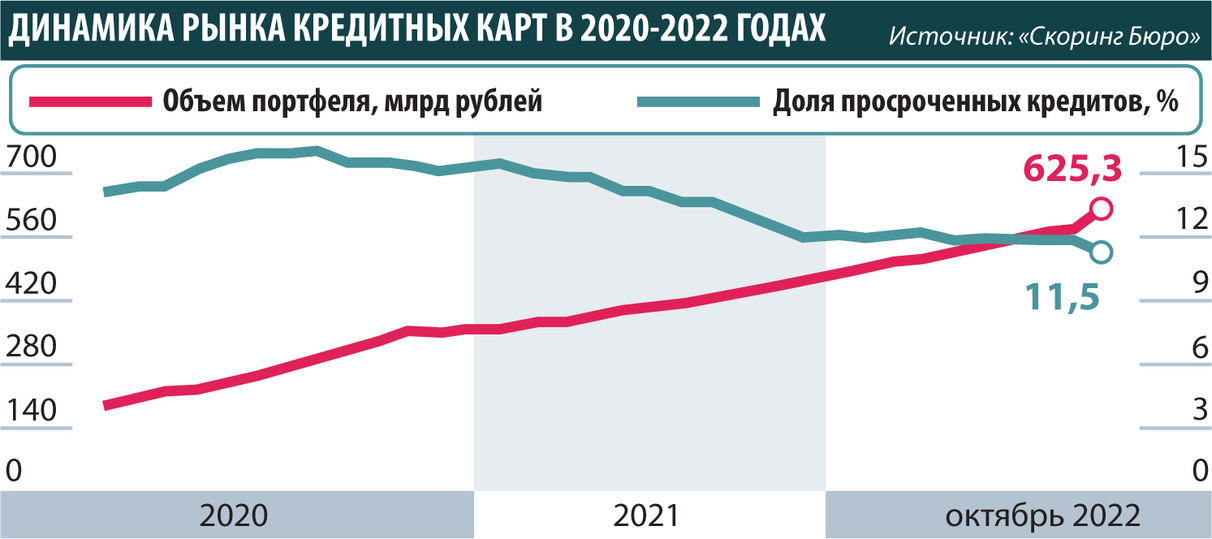

Еще одна тенденция — граждане стали занимать чаще, но понемногу. По оценке НБКИ, в октябре доля кредитных карт с лимитом до 50 тыс. руб. составляла около 60% (см. график). По итогам октября доля просроченной задолженности в портфеле кредитных карт снизилась до 11,5%. Это минимум за 4 года.

Ставки по кредитным картам могут меняться в довольно широких пределах и зависят от многих факторов: размера кредитного лимита, наличия и продолжительности грейс-периода, наличия кешбэка, кредитных метрик заемщика, а также является ли он зарплатным клиентом. По данным портала «Финуслуги», по состоянию на 24 ноября средняя ставка по потребкредитам в топ-20 российских банков составляла 20,5% годовых. Ставки по кредитным картам, как правило, на 30–40% выше, поскольку они исторически считаются наиболее рискованным типом кредитования. Перед оформлением карты эксперты советует внимательно изучить условия погашения, сумму кредитного лимита, льготный период и за какие операции банк взимает проценты.

Как полагает аналитик ФГ «Финам» Игорь Додонов, в целом помесячная динамика выдач кредитных карт в этом году напоминает динамику выдач потребительских кредитов. В марте, на фоне шока, который наша экономика испытала после начала СВО на Украине и объявления Западом жестких антироссийских санкций, и резкого роста кредитных ставок вслед за ключевой ставкой ЦБ, наблюдалась сильная просадка выдач. В апреле–августе благодаря стабилизации экономики и снижению кредитных ставок было зафиксировано заметное восстановление выдач.

«Интересный факт: на августовском пике число выдач кредиток оказалось максимальным за два года, тогда как число выдач потребкредитов так и не смогло достигнуть докризисных уровней», — заметил Дадонов. По его мнению, это говорит о том, что население постепенно все больше осознает преимущества кредитных карт по сравнению с традиционными кредитами наличными. Они заключаются прежде всего в большей технологичности и удобстве пользования кредитом. Так, необязательно сразу же использовать всю сумму кредита, можно брать его по частям по мере необходимости, а проценты будут начисляться только на используемую сумму. После оформления карты кредитом можно пользоваться не обязательно сразу, а в течение срока действия карты, когда это нужно. Кроме того, кредитки, как правило, предоставляют льготный период, когда заемными средствами можно пользоваться без уплаты процентов, часто по ним начисляется кешбэк. Банки, в свою очередь, в этом сегменте могут более эффективно управлять кредитным риском, изменяя величину кредитного лимита по карте. Отсюда и такой рост популярности кредитных карт, и их быстрое распространение, даже в нынешних сложных экономических условиях.

Однако в сентябре и октябре эксперты НБКИ зафиксировали сокращение выдач кредиток. На взгляд Дадонова, сказалась частичная мобилизация, которая привела к росту неопределенности. В таких условиях часть потенциальных заемщиков решила проявить осторожность и занять выжидательную позицию. «В конце года можно ожидать возобновления роста выдач кредиток на фоне традиционного повышения потребительской и кредитной активности россиян. Но достичь августовских уровней выдач, думаю, все же не получится», — уверен аналитик.

Банкиры настроены более оптимистично и ожидают новогоднего оживления. «К концу года граждане традиционно покупают подарки к Новому году, планируют траты на новогодние мероприятия. Этот год не станет исключением, обороты по картам в декабре 2022-го существенно вырастут, — отметили в пресс-службе банка «Русский Стандарт». — Процентные ставки по кредитным каратам в соответствии с политикой ЦБ постепенно будут снижаться».

Динамику ставок на следующий год прогнозировать сложно, многое будет зависеть от политики ЦБ РФ и развития ситуации в экономике, — подчеркнул Додонов. Он напомнил, что в следующем году ожидается снижение экономики, при этом инфляция, вероятно, будет и далее замедляться, что может позволить ЦБ возобновить снижение ключевой ставки.