Кажется, что экономика США рушится на глазах. Сначала банкротится Silicon Valley Bank (SVB), потом Signature Bank… Президент Байден анонсировал на понедельник обращение к нации, в котором будут изложены меры по защите национальной банковской системы. Американские СМИ одновременно с этим вспомнили о давних ошибках администрации в этой сфере и стали все чаще говорить о «призраках» кризиса 2008 года.

Раскол в политической жизни США оказался еще не самым страшным событием для Америки. Крах двух крупных банков, SVB и Signature, заставляет Байдена балансировать, выверяя, какие шаги стоит предпринять для стабилизации экономики, не потеряв при этом политические очки. Конечно, федеральные регулирующие органы и Министерство финансов в момент всеобщего напряжения стали уверять граждан, что системный риск для банковской системы в целом отсутствует. А раз его нет, то ожидать повторения кризиса 2008 года не стоит.

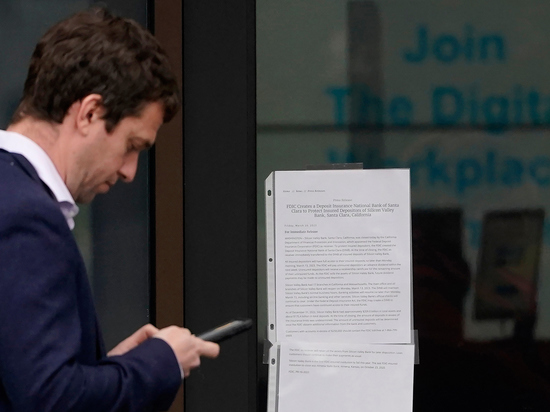

Но после пятничного краха SVB американское правительство объявило о банкротстве второго банка (также тесно связанного с технологической отраслью) Signature. Согласно совместному заявлению глав Министерства финансов США, Федеральной резервной системы (ФРС) и Федеральной корпорации по страхованию депозитов, Signature Bank был закрыт из-за «аналогичного исключения системного риска». ФРС заявила, что создаст новую программу срочного финансирования банков, чтобы предложить депозитным учреждениям кредиты на срок до одного года, обеспеченные ценными бумагами Казначейства США и другими активами, чтобы помочь банкам. Однако это, как оказалось, может быть лишь красивыми словами. Для контекста стоит оценить фактические показатели.

Bloomberg отмечает, что SVB позиционировал себя как универсальный магазин для технических провидцев – больше, чем просто банк, финансовый партнер по кредитам, управлению валютой и даже личной ипотеке. Некоторые сочли его тактику по объединению клиентских услуг агрессивной, но результаты устраивали. При этом, подчеркивает Bloomberg, возник огромный риск «единой точки отказа», которая может поставить под угрозу расползающуюся финансовую экосистему, поддерживающую большие идеи Америки.

Это тревожный сигнал для регулирующих органов после того, как они в основном бездействовали, когда теневая банковская система раздулась после мирового финансового кризиса. Частные инвестиционные компании инвестировали более 6 триллионов долларов в экономику США за 10 лет до 2021 года и наняли на работу более 11,7 миллионов американцев. Деньги венчурного капитала выросли более чем в четыре раза с 2007-го по 2021 год и составили около 1 триллиона долларов, а в компаниях, поддерживаемых венчурным капиталом, работает 3,8 миллиона человек, что на 960% больше, чем в 1990 году.

Майкл Мориц из американской венчурной компании Sequoia Capital, вопреки обнадеживающим заявлениям федеральных органов, в воскресной статье в Financial Times выразил убежденный пессимизм, сравнив потерю SVB со «смертью в семье»: «Судьбы тысяч небольших технологических компаний и жизнеспособность стартап-экономики снова окажутся в руках незнакомцев. И США будут все беднее».

Примерно о том же предупреждает и издание The Washington Post, напоминая, что объявленная федеральными регуляторами помощь вкладчикам двух обанкротившихся банков будет идти из специального фонда, который выплачивается банками США. В конечном итоге получается, что фонд поддерживается Министерством финансов и, следовательно, американскими налогоплательщиками. Критики использования фонда для помощи крупным вкладчикам утверждают, что это создаст тревожный прецедент. Это может привести к ответной реакции, напоминающей ярость, направленную на меры правительства по спасению Уолл-стрит во время финансового кризиса 2008 года.

Независимый политик и сенатор от штата Вермонт Берни Сандерс заявил: «Сейчас не время для американских налогоплательщиков спасать Silicon Valley Bank. Если существует спасение банка Силиконовой долины, оно должно быть на 100% профинансировано Уолл-стрит и крупными финансовыми учреждениями. Мы не можем продолжать идти по пути большего социализма для богатых и жесткого индивидуализма для всех остальных».

The Washington Post видит в решении федеральных властей их неспособность найти другой банк для покупки остатков SVB. На политиков давили видные деятели Силиконовой долины, в том числе некоторые спонсоры политических кампаний, а также предприниматели, что и привело к быстрому и, по мнению экспертов, неэффективному решению. The New York Times допустила, что и другие американские банки могут последовать за SVB и Signature.

Генеральный партнер Craft Ventures Дэвид Сакс заявил в подкасте All-In, что риску подвергаются не крупные технологические компании, а более мелкие: «Это может иметь очень разрушительные последствия для экономики стартапов и всей экономики США».

Но вспомним и о том, что, как подчеркивает канал CNN, в этой ситуации уже разгорелась политическая игра с обвинениями. Это яркий признак того, что недееспособный и поляризованный Вашингтон и политическая система могут бороться с действительно угрожающим финансовым кризисом. Некоторые республиканцы обвинили Байдена в развязывании многотриллионных расходов, которые вызвали высокую инфляцию и вынудили Федеральную резервную систему придерживаться стратегии высоких процентных ставок, что сделало некоторые банки более уязвимыми. Другие обрушились с критикой на федеральные власти за неспособность предотвратить крах SVB, что вновь разожгло давнюю вражду по поводу роли правительства в экономике.

Консервативный канал Fox News опубликовал материал под красноречивым заголовком «Реакция администрации Байдена на крах банка Силиконовой долины — это "величайшая форма корпоративного кумовства"». Это слова сенатора-республиканца Тима Скотта, выступившего в программе «Воскресный вечер в Америке». По словам политика, регулирующие органы, по-видимому, «уснули за рулем» и не предприняли своевременных действий, чтобы предотвратить крах SVB.

Сенатор выразил обеспокоенность по поводу решения администрации Байдена застраховать все депозиты, в том числе те, которые превышают лимит в 250 тысяч долларов, что, по его мнению, приведет к «корпоративному кумовству» и пошлет негативный сигнал рынку: «Это означает, что самые искушенные инвесторы теперь будут защищены федеральным правительством. Это проблематично. Это очень негативное заявление для рынка, и это то, с чем нам придется бороться в течение следующих нескольких дней».

Не стал молчать и Дональд Трамп, воспользовавшись моментом для «подкола» демократов: «Исходя из того, что происходит с нашей экономикой, Джо Байден станет Гербертом Гувером современной эпохи. У нас будет Великая депрессия, гораздо сильнее, чем в 1929 году. В доказательство банки уже начали банкротиться».

Американские СМИ утверждают, что финансовый кризис станет возможностью для республиканцев и серьезно ударит по демократам, которые уже пережили многочисленные кризисы. Дебаты федеральных структур подчеркивают, что Байден, по выражению CNN, застрял в экономике. Если ФРС приостановит свою стратегию ставок, инфляция, которая бьет по избирателям и политически разъедает президента, может ухудшиться. Но если ФРС будет настаивать, риск того, что ее действия нанесут ущерб экономике в целом и приведут к резкому росту безработицы, может возрасти.

Справедливости ради стоит учесть и более спокойные высказывания, хотя их не так много. Директор Административно-бюджетного управления Белого дома Шаланда Янг настаивает на том, что банковская система США в целом стала «более устойчивой»: «У нее более прочная основа, чем до финансового кризиса 2008 года. Во многом это связано с проведенными реформами».

Некоторые видят в этом и вовсе новые возможности. Например, управляющий директор Madrona Venture Group Скотт Джейкобсон заявил: «Для экосистемы было бы лучше, если бы полдюжины банков сотрудничали с технологическими предпринимателями и инвесторами на ранней стадии. Теперь есть возможность заполнить дыру другими. Многие были бы рады».

Но корреспондент Лиз Пик из Fox News и бывший партнер крупной фирмы Уолл-Стрит Wertheim & Company, анализируя сложившуюся ситуацию, подводит неутешительный итог: «Ничто из этого не предвещает ничего хорошего для цен на акции, экономического роста или создания богатства. Будет ли президент Байден по-прежнему утверждать, что его экономический план работает?»